Le groupe de travail parlementaire a présenté le 29 juin 2016 son rapport contenant des propositions de réforme de la DGF (à lire ici). Parmi celles-ci, une proposition a particulièrement retenue notre attention : le rebasage de la DGF des communes et des EPCI, pour 2017 (page 5 à 15 du rapport).

Un rebasage, pour quoi faire ?

Attention, jargon technique obligatoire ! La contribution au redressement des finances publiques (CRFP) est un prélèvement sur les recettes de fonctionnement de chaque collectivité et établissement public. Ce prélèvement est budgétairement imputé sur la dotation globale de fonctionnement, alors qu’il est sans rapport avec celle-ci.

La proposition de rebasage consiste donc à remodeler la dotation globale de fonctionnement des communes et EPCI dès 2017. Schématiquement, elle revient à imputer la minoration de la DGF sur la dotation de compensation (pour les EPCI) ou pour les communes, sur la compensation part salaires et la DCRTP ou le FNGIR (dotation de compensation de la réforme de la taxe professionnelle et Fonds national de Garantie Individuelle des Ressources (suite à la suppression de la taxe professionnelle), et non plus sur la seule dotation d’intercommunalité ou la seule dotation forfaitaire. Ce faisant, ces deux dotations deviennent plus lisibles et cohérentes dans la perspective d’une réforme en 2018.

Toutefois, le montant de la minoration peut être supérieur aux dotations auquel il est imputé.

Pour les EPCI, si le montant de la dotation de compensation et de la DCRTP et du FNGIR sont insuffisants pour financer le prélèvement CRFP, alors l’EPCI passera en prélèvement au titre du FNGIR (FNGIR négatif). Budgétairement c’est parfaitement neutre.

Pour les communes, la chose est plus compliquée. Tout d’abord, le groupe de travail propose le transfert obligatoire de la compensation part salaire, de la DCRTP/FNGIR à l’EPCI, y compris pour les EPCI en fiscalité additionnelle. C’est donc la création imposée d’une attribution de compensation quel que soit le régime fiscal.

Ensuite, le prélèvement CRFP qui était appliqué à la DGF des communes, serait … transféré à l’EPCI et imputé sur sa dotation de compensation (et FNGIR/DCRTP. Chaque EPCI paiera donc sa propre minoration (ou CRFP) ainsi que celles de ses communes membres.

Pour financer cela, et puisque des attributions de compensation seraient créé pour toutes les communes, en fiscalité professionnelle unique et en fiscalité additionnelle, il est proposé de réduire les attributions de compensation des communes du montant de leur prélèvement transféré à l’EPCI.

Simple non ? En résumé, la CRFP des communes est transféré aux EPCI et ceux-ci se « remboursent » en prélevant les sommes correspondantes sur les attributions de compensation des communes. Là encore, c’est budgétairement neutre.

Les problèmes posés par cette proposition

Les attributions de compensation sont au coeur du système de la fiscalité professionnelle unique. Ils sont le « garant » de transferts de compétences entre communes et EPCI budgétairement neutre et ne nécessitant pas de recourir à l’augmentation de la pression fiscale (à service équivalent). Ainsi, par exemple lorsqu’une commune transfère un équipement à son EPCI, commune une piscine au coût de fonctionnement et d’entretien de 300k€/an, les attributions de compensation de la-dite commune sont réduites de ces 300k€/an. L’EPCI a alors les moyens de financer l’équipement sans avoir à augmenter ses taux d’imposition.

De ce fait, le coefficient d’intégration fiscale (CIF), qui est utilisé pour la répartition de la dotation d’intercommunalité, tient compte des attributions de compensation. Pour mémoire, le CIF est égal aux rapport des recettes fiscales d’un EPCI minorées des attributions de compensation, par la somme des recettes fiscales de cet EPCI et de ses communes membres. Ainsi, plus les attributions de compensation sont faibles, plus le solde recettes fiscales de l’EPCI moins AC est fort, et plus le CIF est fort. Bref, en transférant des compétences (et des charges) à un EPCI, celui-ci augmente sa dotation d’intercommunalité. La fameuse incitation DGF au développement de l’intercommunalité.

Que se passera-t-il lorsque l’on imputera les contributions au redressement des finances publiques (CRFP) des communes sur les attributions de compensations ? Elles vont diminuer. Du côté du CIF, on l’a vu au paragraphe ci-dessus, cela va augmenter de fait le produit fiscal conservé par l’EPCI (recettes fiscales – AC). Et donc majorer son CIF.

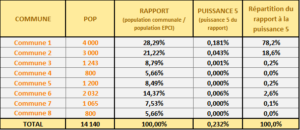

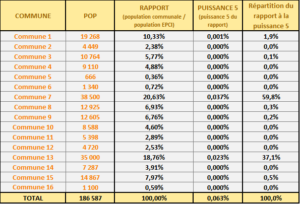

Ainsi, la proposition du groupe parlementaire d’imputer les CRFP des communes sur les attributions de compensation, va conduire à majorer les coefficient d’intégration fiscale de tous les EPCI de France. Et pas dans les mêmes proportions.

Ainsi, pour deux communautés de communes à fiscalité professionnelle unique de même population, même recettes et même compétences, si l’une de ces deux communautés a des communes qui ont plus de recettes de fonctionnement que l’autre (zone urbaine/rurale par exemple), alors cette communauté bénéficiera d’une réduction des AC plus importante et d’une augmentation de son CIF plus significative. Donc de sa dotation d’intercommunalité.

Le second problème posé par l’imputation de la minoration de la DGF ou CRFP dans les attributions de compensation est celui du calcul du potentiel financier des communes. En effet, celui-ci tient compte des attributions de compensation, mais ne tenait pas compte de la minoration de la DGF dans son calcul en 2016. Donc les potentiels financiers des communes les plus « riches », celles ayant le plus de recettes de fonctionnement, diminueraient plus fortement (car leurs AC diminuerait plus fortement) que le potentiel financier de communes moins bien dotées.