Pour les EPCI, voici un petit outil pour vous aider, dans le cadre de la préparation budgétaire, à estimer le montant de la minoration de votre DGF en 2016. Pour les communes, votre outil est ici.

| [CP_CALCULATED_FIELDS id= »7″] |

Pour les EPCI, voici un petit outil pour vous aider, dans le cadre de la préparation budgétaire, à estimer le montant de la minoration de votre DGF en 2016. Pour les communes, votre outil est ici.

| [CP_CALCULATED_FIELDS id= »7″] |

Les schémas départementaux de coopération intercommunale (SDCI) qui sont en cours de discussion dans chaque département, doivent aboutir à des fusions ou créations d’EPCI pour le 1er janvier 2017. Ce délai est jugé trop court pour pouvoir se préparer à la fusion, et les associations d’élus ont déjà fait remonté cette préoccupation.

Deux propositions de lois sont déposées pour repousser au 1er janvier 2018, la date d’entrée en vigueur des arrêtés de fusion. L’un propose de donner la main à la commission départementale de coopération intercommunale (CDCI) qui serait alors compétente pour proposer une date de mise en oeuvre, l’autre propose de laisser les intercommunalités concernées par un projet de fusion s’exprimer pour choisir la date d’entrée en vigueur.

Rappelons que le cadre de la réforme territoriale impose une prise d’arrêté préfectoral avant le 31 décembre 2016, celui-ci devant nécessairement indiquer la date de mise en oeuvre, mais que le législateur n’a pas imposé d’entrée en vigueur au 1er janvier 2017. Lors des précédentes commissions départementales de coopération intercommunale de 2010, il y a ainsi eu des cas de fusions différées. Une circulaire impose par contre une entrée en vigueur des arrêtés de fusion / créations d’EPCI au 1er janvier 2017, mais une circulaire n’a pas force de loi.

Source : Maire Info (lire ici)

En application des dispositions de la loi Notre du 7 août 2015, les nouveaux schémas départementaux de coopération intercommunale (SDCI) devront être arrêtés avant le 31 mars 2016. Dans l’ensemble des départements, les services de l’Etat ont élaboré et communiqué leur projet de SDCI aux collectivités et à leurs groupements.

L’une des priorités s’affichant dans ses schémas est la rationalisation de syndicats intercommunaux sur les différents territoires. Une circulaire du 27 août 2015, informant les services de l’Etat dans les départements des modalités d’application des dispositions de la loi NOTRE préconise que les SDCI doivent organiser la suppression des structures syndicales faisant double emploi avec d’autres structures syndicales ou des EPCI à fiscalité propre (cas des syndicats dont le périmètre est inférieur à ceux des EPCI actuels ou envisagés dans le SDCI, syndicats exerçant des compétences dont la loi prévoit le transfert obligatoire entre 2017 et 2020 aux EPCI). De nombreux syndicats ont ainsi vocation à disparaître dans la mise en oeuvre des projets de SDCI.

Or, la dissolution de syndicats de communes peut engendre des difficultés pour les communes dans l’organisation des compétences restituées.

Le législateur offre plusieurs dispositifs permettant à deux personnes publiques de mettre en oeuvre une organisation commune dans l’exercice d’une compétence.

Les prestations de services constituent des interventions en dehors du périmètre de l’EPCI. Elles ne peuvent cependant avoir qu’un caractère marginal par rapport à l’activité globale de l’établissement[1]. De même la prestation doit répondre à un intérêt public (Rep. Min. à la question n°77105 du 31 janvier 2006 publiée au JOAN).

Les dispositions de l’article L.5216-7-1 du code général des collectivités territoriales, par renvoi à l’article L.5215-27 du même code, autorisent les communautés d’agglomération à réaliser des prestations de services pour le compte de collectivités extérieures. Le recours aux prestations de service par les communautés de communes est beaucoup plus restreint car cela nécessite une habilitation statutaire.

Les conditions de mise en œuvre d’une prestation de services sont les suivantes :

Budgétairement, ces prestations doivent être financées par l’EPCI pour le compte d’une collectivité extérieure. Il est donc prévu deux mécanismes à l’article L.5211-56 du CGCT :

En outre, le législateur prévoit également la possibilité pour un EPCI de faire bénéficier une collectivité extérieure d’un équipement communautaire. Prévue à l’article L.1311-7 du CGCT, la convention d’utilisation de biens permet, non pas à une communauté d’intervenir à l’extérieur de son périmètre, mais à une collectivité extérieure d’utiliser un équipement collectif dont la communauté est propriétaire.

[1] Préconisation issue du guide de l’intercommunalité publié en 2006

Notons qu’il est possible pour les EPCI éligibles au reversement et au prélèvement, de fixer une répartition différente pour l’un ou l’autre. Il sera alors nécessaire que l’EPCI concerné prenne deux délibérations distinctes (une pour la répartition du prélèvement, une pour la répartition du reversement).

La mise en place d’une part incitative de la TEOM a notamment pour but d’encourager la réduction et le tri des déchets des ménages en permettant de compléter l’assiette fixe de la TEOM (assise sur les valeurs locatives foncières) par une partie variable représentant entre 10% et 45% du produit total de TEOM, calculée en fonction :

L’ensemble des locaux assujettis à la TEOM seront assujettis à la part incitative de la TEOMI (une exception cependant : la collectivité peut exonérer totalement les constructions nouvelles de la part incitative, pour la 1ère année suivant la date d’achèvement de la construction nouvelle).

La TEOMI doit servir, tout comme la TEOM, à financer la collecte et le traitement des déchets ménagers. La collectivité doit donc instaurer la Redevance Spéciale, si elle ne l’a pas fait antérieurement, pour financer la collecte et le traitement des déchets assimilés (produits par les professionnels).

Les tarifs de la part incitative de la TEOM sont identiques sur l’ensemble du territoire de la collectivité, quelle que soit la nature du zonage préexistant pour la part fixe de la TEOM. Ces tarifs ne peuvent être différents selon les zones définies pour la part fixe.

La part incitative de la TEOM est calculée pour chaque local imposable, en fonction de la quantité de déchets produits :

La TEOM étant une taxe recouverte par le trésor public, il existe un décalage systématique d’un an entre la production de déchets et leur « facturation » (émission et recouvrement de l’avis d’imposition) au sein de la part incitative. La part variable est donc calculée en fonction des déchets produits l’année précédente:

Une incitation à retardement=> Les efforts de tri et de réduction des déchets sont récompensés avec 1 année de décalage.

Si l’on souhaite augmenter la part variable, afin qu’elle représente un montant significatif et que l’effet incitatif joue pleinement, on peut augmenter son poids dans le produit de TEOM total (max. autorisé => 45%) et/ou augmenter le produit de TEOM total (notamment si on a déjà porté le poids de la part incitative à 45%). Ce dernier cas de figure vaut notamment quand le produit de TEOM total ne couvre qu’une partie du financement du SPED. Cependant, le fait d’augmenter le produit de TEOM aura un impact fiscal sur les contribuables, pour un service rendu identique. Pour neutraliser cette hausse de la pression fiscale « OM », il conviendra de diminuer les taux de Taxe d’habitation (TH) et/ou de Foncier bâti (FB), à due proportion. Des transferts de fiscalité entre contribuables seront inévitables, mais pourront être fortement limités par des baisses ciblées (rappel : la TH ne concerne que les ménages, alors que le FB concerne les ménages et les entreprises).

Le passage de la TEOM à une redevance incitative (TEOMI/REOMI) va entraîner des transferts de cotisations entre contribuables et usagers :

a) Les cotisations vont augmenter pour :

b) Les cotisations vont baisser pour :

Pour les communes, voici un petit outil pour vous aider, dans le cadre de la préparation budgétaire, à estimer le montant de la minoration de votre DGF en 2016. Pour les EPCI, votre outil est ici.

| [CP_CALCULATED_FIELDS id= »6″] |

La définition de l’intérêt communautaire a longtemps différé entre les communautés de communes, pour lesquelles l’intérêt communautaire était défini par les conseils municipaux, et les communautés d’agglomération et communautés urbaines, pour lesquelles l’intérêt communautaire était défini par le seul conseil communautaire.

La loi de Modernisation de l’action publique territoriale et d’affirmation des métropoles (loi MAPTAM du 27/01/2014) a supprimé cette différence de traitement. Depuis lors, l’intérêt communautaire des compétences des communautés de communes est défini par délibération prise à la majorité des deux tiers du conseil communautaire (article L.5214-16 CGCT). Les conseils municipaux ne sont donc plus sollicités sur la définition de l’intérêt communautaire.

Il en résulte que l’intérêt communautaire des communautés de communes n’a plus à être inscrit dans les statuts, et n’a plus à faire l’objet d’une validation par arrêté préfectoral. La nouvelle définition de l’intérêt communautaire entre en vigueur dès la prise de délibération (ou dès la date qui y est inscrite).

Ainsi, toute prise de compétences doit être adoptée par la majorité qualifiée des conseils municipaux (les deux tiers des conseils municipaux représentant la moitié au moins de la population ou la moitié des conseils municipaux représentant les 2/3 au moins de la population), mais la définition de la compétence transférée relève du seul conseil communautaire (notamment en cas de modification ultérieure).

Concernant les règles de majorité, rappelons que la majorité des 2/3 du conseil communautaire se calcule par rapport à l’effectif total du conseil communautaire et non par rapport aux seuls présents (TA Lille, 16/12/2004 CU Lille).

Pour être éligible à la bonification de la dotation d’intercommunalité, le législateur impose aux communautés de communes à fiscalité professionnelle unique de répondre à deux conditions cumulatives :

Extrait de l’article L.5214-23-1 du CGCT :

Il est considéré par la jurisprudence administrative[1] que « s’agissant de la condition liée à l’exercice de certaines compétences [pour la bonification de la Dotation d’intercommunalité], seules les communautés de communes qui exercent […] l’ensemble des compétences énumérées à l’intérieur de chacun de ces groupes sont éligibles à la dotation d’intercommunalité majorée [et] qu’eu égard au principe de spécialité des établissements publics, le respect de cette condition par une communauté de communes s’apprécie au regard de ses statuts. »

Par conséquent, pour vérifier la conformité des compétences exercées par une communauté avec celles mentionnées par les dispositions de l’article L.5214-23-1 du CGCT, le juge administratif procède à l’examen des statuts de la communauté de communes concernée.

Ainsi, une communauté de communes, dont les statuts ne mentionneraient pas l’exercice de la compétence « zone d’aménagement concerté », n’exercerait pas intégralement le groupe de compétences « aménagement de l’espace communautaire ». Celle-ci devrait alors exercer au moins 4 des 7 groupes de compétences restants pour remplir les critères d’attribution à la bonification de la DGF. Exemple similaire pour une communauté de communes qui n’exercerait que la compétence assainissement collectif et qui, de fait, ne serait pas compétente pour l’assainissement non collectif.

L’éligibilité à la dotation doit être constatée à la date à laquelle la communauté de communes remplit l’ensemble des conditions requises par arrêté du représentant de l’Etat dans le département. Une communauté de communes ne serait donc pas fondée à demander au juge administratif l’annulation d’une décision du Préfet lui refusant le bénéfice de la DGF bonifiée, si cette dernière n’exerce pas ou que très partiellement les compétences requises.

[1] CAA Marseille, 28 mai 2004, CC des CEPS et SYLVES, n°01MA00059 et CC du Pays de l’Or, n°01MA00102

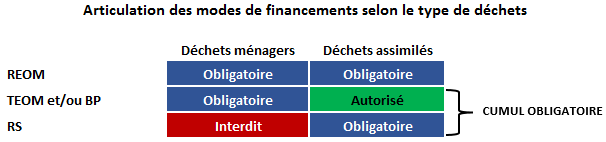

Le service public des ordures ménagères (SPED), qui comprend la collecte et le traitement des déchets ménagers et assimilés, peut être financé au moyen de trois modes de financement dit « historiques » :

Dans cet article, nous allons comparer les principaux avantages et inconvénients des trois principales sources de financement du SPED: la TEOM, la RS et la REOM (le financement des OM par le budget général est considéré comme venant en complément de la TEOM pour couvrir un éventuel déficit résiduel ; le financement intégral du SPED par le budget principal ne concerne en effet que très peu de collectivités).

Les nouvelles possibilités de tarification incitative introduites par les lois Grenelles 1 et 2 (TEOMI et REOMI) ne sont pas prises en compte dans cette analyse comparative : elles feront l’objet d’un prochain article.

Il existe deux catégories de déchets pouvant être pris en charge par le SPED :

a) La REOM est un mode de financement exclusif : la totalité du coût net du SPED (déchets ménagers et assimilés) doit être financé et équilibré par la seule redevance.

b) Si la collectivité ne met pas en place de REOM, elle doit obligatoirement instaurée une redevance spéciale (RS), pour financer le coût net du SPED lié aux déchets assimilés (produits par les usagers professionnels). Là encore, le principe d’une redevance emporte obligation d’équilibrer le coût net de ce service spécifique par cette seule redevance.

c) En l’absence de REOM, la collecte et le traitement des déchets ménagers (produits par les particuliers) doivent être financés par la TEOM et/ou le budget principal. Dès lors, la RS se cumule avec la TEOM et/ou le budget principal. Le financement par la TEOM n’implique pas une obligation d’équilibre du service. L’éventuel déficit résiduel pourra donc être couvert par le budget principal.

Notons enfin que la loi autorise un financement du SPED par la TEOM pour les déchets assimilés, en complément de la RS. Mais il est également possible d’exonérer de TEOM les redevables de la RS (usagers professionnels), afin d’éviter une double imposition pour un même service (cf. ci-après).

Articulation des modes de financements du SPED selon le type de déchets

a) La REOM est acquittée par tous les usagers du SPED (particuliers et professionnels).

b) La RS obéit au même principe : elle est acquittée par les usagers du SPED (mais seulement les professionnels).

c) En revanche, la TEOM va concerner les contribuables du foncier bâti, avec des exonérations spécifiques.

a) Aucune exonération n’est possible avec la REOM. Tous les producteurs de déchets ménagers et assimilés sont imposés, sans exception.

b) Avec la RS, il existe un seul type d’exonération (par délibération) : celle portant sur les usagers professionnels assujettis à la TEOM. Cette exonération (conseillée) permet d’éviter une double imposition des usagers professionnels (RS+TEOM).

c) Des exonérations spécifiques existent pour la TEOM : ainsi la base d’imposition ne concerne pas tous les contribuables au foncier bâti (FB). Sont ainsi exonérés de droit les locaux des administrations publiques (en propriété ou en location) et les entreprises industrielles (en effet les usines produisent des déchets industriels qui sont traitées par des prestataires privés et non pris en charge par le SPED de la collectivité). A l’opposé certaines exonérations de foncier bâti ne s’appliquent pas pour la TEOM : il s’agit principalement des logements temporairement exonérés de FB et des redevables exonérés de FB en fonction de leur situation (personnes âgées, invalidité, condition modeste) : ces locaux et redevables doivent acquitter une TEOM alors qu’ils n’acquittent pas de FB.

a) Financement du SPED par la REOM ou la RS : tous les redevables imposés sont censés être bénéficiaires du service.

b) Financement du SPED par la TEOM (sans RS) : certains contribuables imposés au foncier bâti s’acquittent d’une cotisation de TEOM alors qu’ils ne bénéficient pas du service. Il s’agit principalement des grandes et moyennes surfaces / centres commerciaux, pour lesquels la fréquence de collecte du SPED s’avère souvent insuffisante par rapport au volume de déchets produit : ces entreprises non industrielles (et donc imposées à la TEOM) utilisent les services de prestataires privés pour collecter et traiter leurs déchets. La mise en place d’une RS, modulée en fonction du service rendu, peut permettre de répondre à ce type de besoin et d’éviter ainsi une taxation injustifiée (TEOM).

a) Financement du SPED par la REOM ou la RS : tous les redevables imposés bénéficient en théorie du service.

b) Financement du SPED par la TEOM (sans RS) : l’application d’une TEOM sans avoir instauré en parallèle de RS, conduit à ne pas imposer les administrations publiques alors qu’elles bénéficient pourtant du service. On peut également évoquer le cas des locaux bénéficiant d’une exonération permanente de foncier bâti, et qui, à ce titre, n’acquittent pas de TEOM.

a) REOM : la fixation du tarif se fait en fonction du service rendu (plus l’usager utilise le service, plus le montant de sa redevance sera élevé). Le tarif est souvent composée de deux parts :

b) RS : mêmes principes que la REOM (mais uniquement appliqués aux déchets assimilés produits par les usagers professionnels).

c) TEOM : la cotisation de TEOM acquittée est uniquement fonction du taux de TEOM voté par la collectivité et des bases d’imposition de TEOM (identiques à celles du FB). Il n’y a donc aucun rapport entre la cotisation acquittée et le volume de déchets produit ou la fréquence d’utilisation du ramassage. Tout au plus, un zonage du taux de TEOM peut-être pratiqué sur le territoire de la collectivité (taux de TEOM différents selon les zones), en fonction du service rendu, et pendant une période transitoire qui ne peut excéder 10 ans (le but étant d’atteindre une « harmonisation » des taux de TEOM).

N.B : Compte tenu des volumes produits par les professionnels, et du caractère fixe et forfaitaire de la TEOM qu’ils acquittent, instaurer une TEOM sans instaurer de RS en parallèle revient à faire payer une partie des déchets non ménagers par les ménages.

a) REOM et RS : Le recouvrement de la redevance est à la charge exclusive de la collectivité (moyennant un coût de gestion moyen compris entre 3% et 5% du produit de la redevance). Les factures sont généralement émises au semestre ou à l’année (pour limiter les frais de gestion).

b) TEOM : La DGFIP est en charge de la taxation et du recouvrement de cette taxe (moyennant une majoration du produit de la taxe de 8% pour les frais de recouvrement). Le versement de la taxe est mensuel.

Si la REOM et la RS nécessitent un investissement de la collectivité pour assurer le recouvrement de la redevance et pour fixer les critères des tarifs (avec obligation d’assurer un équilibre du service), ces deux modes de financement présentent l’avantage d’inciter les usagers du service à produire moins de déchets, tout en intégrant une dimension d’équité et de cohérence dans ce système (tarif différencié selon le type d’usager et/ou le volume de déchets produit).

Si la TEOM présente l’avantage d’être un mode de financement simple à mettre en œuvre (seul un taux est à voter, recouvrement assuré par la DGFIP, pas d’obligation d’équilibrer le service), il présente deux inconvénients majeurs : il est inefficace pour réduire le volume des déchets et est source d’injustice : on peut produire beaucoup de déchets et payer peu de TEOM (et inversement), certains bénéficiaires du service ne paie aucune cotisation de TEOM (les administrations publiques) et certains contribuables sont imposés à la TEOM sans toutefois bénéficier du service (grandes et moyennes surfaces / centres commerciaux).

La loi de finances pour 2016 apporte alors une précision permettant d’assouplir les modalités de révision libre des attributions de compensation. Jusqu’à présent, une simple révision des attributions de compensation nécessitait l’accord de l’ensemble des conseils municipaux des communes membres à la majorité simple. Autrement dit, même s’ils n’étaient pas concernés par la révision, ils devaient se prononcer sur la révision des attributions de compensation des conseils municipaux concernés. Désormais, seuls les conseils municipaux des communes concernées par la révision de leur attribution de compensation devront statuer à la majorité simple sur la révision de leur attribution de compensation.

Article 1609 nonies C du Code Général des Impôts : « Le montant des attributions de compensation et les conditions de leur révision peuvent être fixés librement par délibérations concordantes du conseil communautaire, statuant à la majorité des deux tiers, et des conseils municipaux des communes membres intéressées, en tenant compte du rapport de la commission locale d’évaluation des transferts de charges. »

Exfilo Paris

19 Avenue d'Italie, 75013 Paris

01.83.62.86.35

Exfilo Toulouse

45 chemin de Nicol

31200 Toulouse

05.34.30.70.45

Ce site utilise des cookies afin d'améliorer votre visite. En naviguant sur ce site, vous acceptez l'utilisation de nos cookies.

OKEn savoir plusNous pouvons demander que les cookies soient mis en place sur votre appareil. Nous utilisons des cookies pour nous faire savoir quand vous visitez nos sites Web, comment vous interagissez avec nous, pour enrichir votre expérience utilisateur, et pour personnaliser votre relation avec notre site Web.

Cliquez sur les différentes rubriques de la catégorie pour en savoir plus. Vous pouvez également modifier certaines de vos préférences. Notez que le blocage de certains types de cookies peut avoir une incidence sur votre expérience sur nos sites Web et les services que nous sommes en mesure d’offrir.

Ces cookies sont strictement nécessaires pour vous délivrer les services disponibles sur notre site et pour utiliser certaines de ses fonctionnalités.

Du fait que ces cookies sont absolument nécessaires au bon rendu du site, les refuser aura un impact sur la façon dont il fonctionne. Vous pouvez toujours bloquer ou effacer les cookies via les options de votre navigateur et forcer leur blocage sur ce site. Mais le message vous demandant de les accepter/refuser reviendra à chaque nouvelle visite sur notre site.

Nous respectons votre choix de refuser les cookies mais pour éviter de vous le demander à chaque page laissez nous en utiliser un pour mémoriser ce choix. Vous êtes libre de revenir sur ce choix quand vous voulez et le modifier pour améliorer votre expérience de navigation. Si vous refusez les cookies nous retirerons tous ceux issus de ce domaine.

Nous vous fournissons une liste de cookies déposés sur votre ordinateur via notre domaine, vous pouvez ainsi voir ce qui y est stocké. Pour des raisons de sécurité nous ne pouvons montrer ou afficher les cookies externes d’autres domaines. Ceux-ci sont accessibles via les options de votre navigateur.

Ces cookies collectent des informations de manière compilée pour nous aider à comprendre comment notre site est utilisé et combien son performantes nos actions marketing, ou pour nous aider à personnaliser notre site afin d’améliorer votre expérience de navigation.

Si vous ne souhaitez pas que votre visite soit pistée sur notre site vous pouvez bloquer ce pistage dans votre navigateur ici :

Nous utilisons également différents services externes comme Google Webfonts, Google Maps, autres hébergeurs de vidéo. Depuis que ces FAI sont susceptibles de collecter des données personnelles comme votre adresse IP nous vous permettons de les bloquer ici. merci de prendre conscience que cela peut hautement réduire certaines fonctionnalités de notre site. Les changement seront appliqués après rechargement de la page.

Réglages des polices Google :

Réglages Google Map :

Réglages reCAPTCHA :

Intégrations de vidéo Vimeo et Youtube :

Les cookies suivants sont également requis - Vous pouvez choisir d’autoriser leur utilisation :

Vous pouvez lire plus de détails à propos des cookies et des paramètres de confidentialité sur notre Page Mentions Légales.

Mentions légales et politique de confidentialité