Parmi les mesures phares du programme du Président Macron figure en tête d’affiche la suppression de la taxe d’habitation pour 80% des contribuables. Cette mesure interpelle fortement les collectivités locales dans la mesure où l’expérience a toujours montré que lorsque l’Etat réduit ou supprime une imposition locale (part salaires de la taxe professionnelle en 1999, mise en place d’exonérations fiscales), si la compensation de l’Etat vers les collectivités locales s’est bien faite à l’euro près au moment de la suppression et les quelques années suivantes, les compensations ont ensuite débuté une dégressivité. C’est ainsi que les compensations versées par l’Etat aux collectivités sont réduites d’année en année, entraînant une perte que doivent financer les collectivités.

La « suppression » de la taxe d’habitation pour 80% des contribuables serait différente dans l’approche, dans la mesure où il ne s’agirait pas d’une exonération mais d’un dégrèvement. Ainsi, concrètement, c’est l’Etat qui prendrait à sa charge les cotisations des 80% de contribuables bénéficiant du dégrèvement. Pour les collectivités, en apparence, ce serait un jeu à somme nulle … en apparence seulement !

Ainsi, le programme d’En Marche indique :

1- Une probable perte du pouvoir de taux des collectivités locales sur 80% des contribuables de taxe d’habitation

- « D’ici 2020, 4 Français sur 5 ne paieront plus la taxe d’habitation sur leur résidence principale. À partir de 2018, la taxe sera allégée en trois paliers jusqu’à un dégrèvement total en 2020 pour les foyers concernés.«

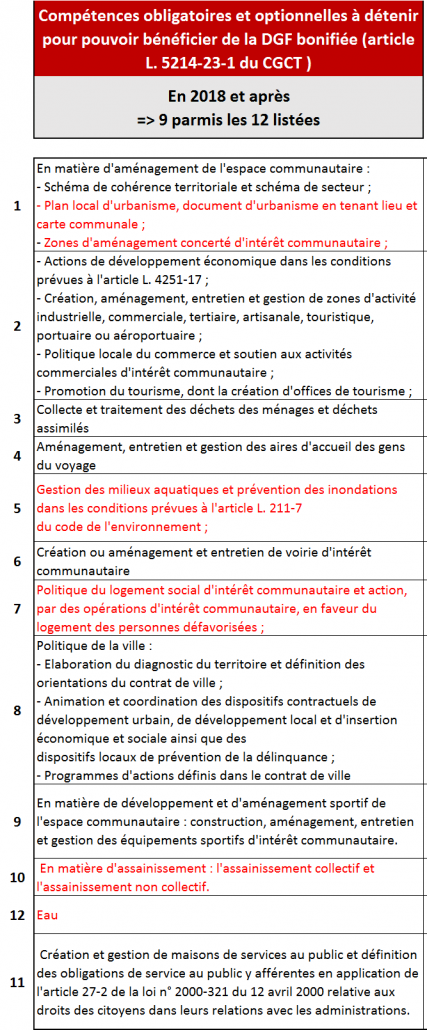

- « L’autonomie fiscale et les ressources des collectivités seront entièrement préservées : l’Etat paiera la taxe d’habitation à la place des ménages et à l’euro près. Ce dégrèvement se fera sur la base des taux 2016. Les bases seront actualisées en fonction notamment de l’évolution de la population.«

source : Programme En Marche, Partie Fiscalité et prélèvements obligatoires (lien)

Il s’agirait donc de l’extension du mécanisme actuel de dégrèvement de la taxe d’habitation, qui concerne actuellement quelques 40% des contribuables. Un point cependant interpelle : « 4 Français sur 5 ne paieront plus la taxe d’habitation sur leur résidence principale« . Or dans le système actuel, les collectivités locales ont encore un pouvoir de taux sur la taxe d’habitation, c’est à dire qu’elles peuvent librement choisir d’augmenter (1), le taux de la taxe d’habitation, l’Etat acquittant la cotisation à hauteur d’un taux d’imposition figé, et le contribuable dégrevé acquittant lui la part de cotisation liée à l’augmentation du taux d’imposition(2). Donc dans le système actuel de dégrèvement, les contribuables peuvent encore continuer à payer des cotisations.

Le programme d’En Marche annonce à la fois une absence de toute cotisation de taxe d’habitation pour 4 français sur 5, et le fait que l’Etat compensera le dégrèvement à hauteur du taux d’imposition 2016. Cela semble impliquer que les collectivités locales vont perdre leur pouvoir de taux sur les contribuables dégrevés ! Ce risque semble d’autant plus probable qu’il serait difficile de faire autrement, puisque ce serait sinon fournir aux collectivités un moyen simple d’augmenter leurs ressources fiscales sans faire payer les contribuables.

2- Une mesure payée par les collectivités locales elles-mêmes ?

Le programme du candidat indique aussi :

- Partie Fiscalité et prélèvement obligatoires : « 10 milliards d’euros seront consacrés à cette réforme. C’est intégré dans notre cadrage budgétaire : nous y consacrerons une partie des économies. Aucune hausse d’impôt n’interviendra en compensation.«

- Partie Finances publiques, à propos de l’effort d’économies à porter : « En contrepartie, les collectivités devront faire leur part : elles seront amenées à maîtriser leurs dépenses, pour une économie annuelle de 2 milliards par an ; cette trajectoire sera fixée dès le début de la législature.«

source : Programme En Marche, Partie Finances publiques (lien)

Ainsi, la suppression de la taxe d’habitation pour 80% des contribuables coûterait à l’Etat près de 10 milliards d’euros, avec une mise en place étalée sur 3 ans (soit 3,33Mds€/an), et l’effort d’économies demandé par l’Etat aux collectivités locales serait lui de 10 milliards d’euros étalé sur 5 ans (soit 2Mds€/an).

La suppression de la taxe d’habitation coûterait 10 milliards d’euros, et l’effort d’économies demandé aux collectivités serait de 10 milliards d’euros. De là à conclure que les collectivités locales devront se payer elles-mêmes la suppression de la taxe d’habitation pour 80% des contribuables, il n’y a qu’un pas. Le projet de loi de finances pour 2018 nous apportera les réponses.

(1) En cas de baisse du taux, la cotisation diminue et le contribuable n’a pas de risque à voir augmenter sa cotisation.

(2) Pour les contribuables dégrevés sous conditions de ressources. Les contribuables dégrevés de plus de 65 ans et les bénéficiaires du RSA sont dégrevés à 100% (article 1414 A, code général des impôts).