La modification des modalités de calcul des critères de péréquation, potentiels fiscaux, financiers, efforts fiscaux, entrera bien en vigueur au 1er janvier 2022.

Si la rédaction issue de la LF 2021 permet d’intégrer le nouveau panier fiscal des communes et EPCI, un point nous interpelle pour le mode de calcul des potentiels fiscaux et financiers des communes, et n’est pas modifié par la rédaction de la loi de finances pour 2021.

En effet, pour la prise en compte de la taxe foncière sur les propriétés bâties dans le potentiel fiscal et financier, l’article L.2334-4 du code général des collectivités territoriales issue de la loi de finances pour 2021 (donc celui qui entrera en application au 01/01/2022), précise au point I que sont pris en compte les deux produits suivants :

Premier produit FB

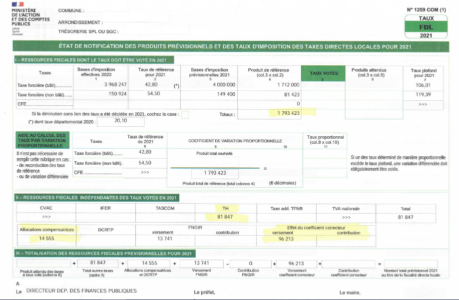

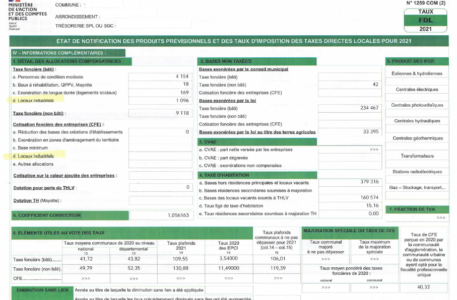

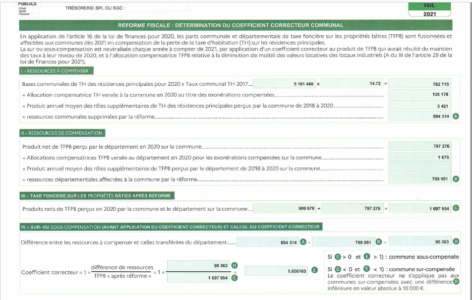

« 1° bis Le produit déterminé par l’application aux bases communales d’imposition de taxe foncière sur les propriétés bâties de la somme des taux de taxe foncière sur les propriétés bâties communal et départemental appliqués sur le territoire de la commune en 2020 multipliée par le coefficient correcteur mentionné au B du IV de l’article 16 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020 ; ».

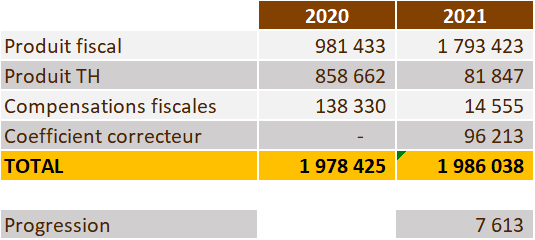

Ainsi, le produit de foncier bâti pour le potentiel fiscal est valorisé à hauteur de la somme taux communal et taux départemental reçu en compensation de la suppression de la taxe d’habitation, pondéré par le coefficient correcteur qui vise à ce que le « nouveau » produit de foncier bâti ne soit pas inférieur au produit de taxe d’habitation sur les résidences principales supprimé pour la commune.

Le produit de foncier bâti et d’ex – produit de taxe d’habitation est donc valorisé directement dans le potentiel fiscal, au taux communal, alors que précédemment, taxe d’habitation et taxe sur le foncier bâti étaient valorisés aux taux moyen national.

Second produit FB

1° ter Le produit déterminé par l’application aux bases communales d’imposition de taxe foncière sur les propriétés bâties de la différence entre le taux moyen national communal[1] d’imposition de cette taxe et la somme des taux de taxe foncière sur les propriétés bâties communal et départemental appliqués sur le territoire de la commune en 2020 ; »

Deuxièmement, le premier produit est « corrigé » de la différence entre le taux moyen national de foncier bâti et le « nouveau » taux communal de foncier bâti (avec l’ex-taux départemental). Cette procédure vise à pallier le fait que dans le premier terme, c’est le taux communal qui est pris en compte.

Mais le second produit mesure l’écart entre le taux moyen national de foncier bâti (communal et ex départemental) et le taux « facial » communal (avec l’ex -taux départemental). Or, la commune perçoit un produit et un niveau de richesse pondéré par le coefficient correcteur.

La logique du calcul proposé est claire : le second produit vise à ajouter au premier, l’écart entre le taux moyen national et le « nouveau » taux communal 2020. Toutefois, en n’appliquant pas le coefficient correcteur (ni communal ni moyen national), on introduit un biais et une différence par rapport aux potentiels fiscaux et financiers 2020. Car en moyenne au niveau national, le coefficient correcteur n’est pas égal à 1 : le produit de foncier bâti départemental n’a pas représenté strictement le produit de taxe d’habitation communal supprimé.

Le mode de calcul du potentiel fiscal « foncier bâti » est au terme de ces deux :

Premier produit : Bases brutes communales de Foncier bâti N-1 x (Taux communal Foncier bâti 2020 + Taux départemental de Foncier bâti 2020) x coefficient correcteur

+ Second produit : Bases brutes communales de Foncier bâti N-1 x (Taux moyen national Foncier bâti N-1 – Taux communal Foncier bâti 2020 + Taux départemental de Foncier bâti 2020)

Soit, écrit autrement :

Bases brutes communales FB N-1 x [ Taux moyen national Foncier Bâti N-1 + (Taux communal Foncier bâti 2020 + Taux départemental Foncier bâti 2020) x (coefficient correcteur – 1) ]

Le taux moyen national de Foncier bâti est corrigé du supplément ou de la minoration au titre du coefficient correcteur appliqué au taux communal. En moyenne, on a donc le taux moyen national. Mais il eut fallu corriger aussi le taux moyen national du niveau du coefficient correcteur moyen national.

Nos simulations témoignent que les écarts à la moyenne des potentiels fiscaux et financiers de l’ensemble des communes sont impactés avec des variations souvent sensibles. Pour les EPCI, les variations des écarts à la moyenne des potentiels fiscaux sont bien plus modestes.

Notons toutefois, qu’un mécanisme de correction est prévu, afin de lisser dans le temps les effets de cette suppression : les potentiels financiers et fiscaux 2022 seront corrigés d’une fraction permettant de neutraliser les effets de la suppression de la taxe d’habitation (et de la réduction de moitié des valeurs locatives des locaux industriels). Cette fraction sera intégrée en totalité dans les potentiels fiscaux et financiers pour 2022, puis en réduction les années suivantes : 90% en 2023, 80% en 2024, puis -20% par an, jusqu’à une absence de fraction de correction à partir de 2028.

Le mode de calcul précis de ces fractions de corrections, qui doivent neutraliser pour 2022, les écarts, doit être précisé par un décret. Nous ne savons pas pour l’heure comment ils seront calculés.

Espérons qu’au cours de l’année 2022, et malgré l’élection présidentielle, des ajustements puissent être apportés. L’année 2022 permettra au moins de voir précisément l’ampleur de ces fractions de corrections.

[1] L’article 47 de la loi de finances pour 2022 est venue supprimer cette mention, ce qui implique que les taux additionnels de foncier bâti seront à prendre en compte dans le calcul.