Analyse financière en finances locales

Seules les subventions directement liées au prix d’opérations imposables sont soumises à la TVA. Et tel est le cas uniquement des subventions constituant la contrepartie d’une opération imposable ou un complément de prix d’une telle opération.

L’administration fiscale considère qu’une subvention constitue la contrepartie d’une opération imposable « lorsque les circonstances de droit ou de fait permettent d’établir l’existence d’un engagement de fournir un bien ou un service déterminé ou de constater la réalisation d’un tel engagement par le bénéficiaire de la subvention, les sommes versées constituent la contrepartie d’une prestation de services (ou de la fourniture d’un bien) entrant dans le champ d’application de la TVA »[1].

Autrement dit, si le bénéficiaire de la subvention a pris l’engagement de fournir un bien ou un service déterminé ou qu’il l’a réalisé, les sommes versées constituent la contrepartie d’une opération réalisée au profit de la partie ayant versé la subvention. Le terme de subventions est alors impropre, il s’agit en réalité, d’un prix payé pour une prestation de services ou la fourniture d’un bien, et doit à ce titre, être soumis à la TVA, sauf si l’opération bénéficie d’une exonération.

Il convient donc de rechercher pour chaque situation que la subvention ne corresponde pas en réalité au prix d’un service direct rendu.

Parmi les subventions entrant dans le champ d’application de la TVA, les sommes versées par une collectivité locale à une radio locale en contrepartie de diverses obligations contractuelles (information sur la vie locale, bulletins d’information,…), les sommes versées par une commune à une entreprise chargée des relevés topographiques, la réalisation par un organisme d’une étude au profit d’une collectivité publique moyennant une rémunération spécifique[2].

En revanche, le Conseil d’Etat a jugé dans une série d’arrêt, qu’il y a avait absence d’un service rendu pour :

- des subventions globales versées par une ville et une chambre de commerce en fonction des « perspectives générales d’action » d’un organisme qui, dans le but de favoriser l’expansion économique d’une région, effectue des études, informe et conseille les communes et les entreprises de cette région (CE, 6 juillet 1990, n° 8 8-224, CODIAC).

- des subventions versées par une commune à une chambre de commerce et d’industrie (CCI) pour lui permettre de faire face aux échéances de remboursement des emprunts qu’elle a contractés pour la réalisation d’un aéroport et qui ne donnent pas lieu à des prestations de service individualisées au profit de la collectivité versante dès lors que la CCI n’avait souscrit en contrepartie de ces subventions aucune obligation en ce qui concerne la nature des prestations offertes (CE, 10 juillet 1991, n° 61-575, CCI de Perpignan) ;

- de la subvention versée par une commune à un organisateur de salons professionnels dans la commune dès lors que le bénéficiaire n’a souscrit aucune obligation en contrepartie de ces subventions (CE, 8 juillet 1992, n° 80-731, Midem organisation).

En matière de TVA, il convient donc de raisonner en termes d’opérations. Seules les opérations de livraison de bien et de prestation de services sont concernées par la TVA. Pour être soumis à la TVA, ces opérations doivent être effectuées à titre onéreux. Pour déterminer le caractère onéreux d’une opération, il convient de vérifier l’existence d’un lien direct entre le bien ou le service rendu et la contre-valeur reçue.

Ainsi, pour qu’une opération soit imposable à la TVA, il convient de rechercher d’une part, si elle procure un avantage direct au client (I), et d’autre part, si le prix versé est en relation avec l’avantage reçu par la partie versante (II).

- L’existence d’un avantage direct ou individualisé au client

Pour déterminer si une opération est assujettie à la TVA, il convient de rechercher si elle procure un avantage direct au client (la partie versante). Par commodité de langage, il est entendu par avantage direct, un service direct ou individualisé.

Il n’existe pas définition juridique précise de la notion de service individualisé. Cette notion a été employée par le Conseil d’Etat, notamment dans son arrêt du 6 juillet 1990 « CODIAC »[3] qui a établi une distinction entre une activité située dans le champ d’application de la TVA et une activité qui ne l’était pas.

En l’espère, la haute juridiction administrative a jugé que les contributions fixées globalement par la ville et la chambre de commerce et d’industrie de Cholet en fonction des perspectives générales d’action du comité ne correspondaient pas à des prestations de services individualisées au profit des parties versantes.

En revanche, la réalisation d’une étude précisément déterminée pour le compte de la ville de Cholet dans le cadre d’une convention particulière, et moyennant une rémunération spécifique constituait une prestation de services effectuée à titre onéreux. De ce fait, devait donc être soumise à la taxe sur la valeur ajoutée.

Une instruction fiscale du 22 septembre 1994, énumère les principes permettant d’apprécier la condition de l’avantage direct. Elle précise notamment que cette condition est remplie lorsqu’il existe un « engagement exprès du fournisseur ou du prestataire de fournir un bien ou un service déterminé à la personne qui assure le financement ». Ou en l’absence d’un engagement exprès, lorsqu’une « action ont été entreprises ou que des moyens ont été mis en œuvre qui permette d’établir l’existence d’un tel engagement ». L’existence de cet engagement doit être recherchée à partir des éléments de droit ou de fait (conventions, etc.).

L’existence d’un avantage individualisé n’est pas incompatible avec le fait que le service rendu ou que le bien fourni soit collectif, non mesurable avec précision ou s’inscrive dans le cadre d’une obligation légale.

- L’existence de la relation entre le prix versé et l’avantage direct

Après avoir déterminé l’existence d’un avantage direct, il convient de rechercher si le prix payé est en relation avec l’avantage obtenu par le bénéficiaire du bien ou du service. Cette notion de prix est utilisée par commodité de langage. La jurisprudence fait plutôt référence à la notion de « contre-valeur », c’est-à-dire « toutes les sommes, valeurs, biens ou services reçus ou à recevoir (cotisations, redevances, prix, remise de biens ou prestation de services dans le cadre d’un échange, etc.) en contrepartie d’une livraison de bien ou d’une prestation de services ».

Par conséquent, il est exclu du champ d’application de la TVA, toute opération effectuée à titre gratuit. Ainsi, un organisme établi à Amsterdam donnant des informations sur la ville de Hong Kong à titre gratuit, et qui est notamment financé par des sommes versées par le Gouvernement de Hong-Kong n’est pas assujettit à la TVA, dès lors qu’il rend des services exclusivement à titre gratuit (CJCE, aff. 89/81, 1er avril 1982, Hong-Kong Trade Development Council).

En revanche lorsque l’opération est effectuée à titre onéreux, elle n’est imposable que lorsque le financement obtenu est en relation avec le service fourni. Ainsi, est située hors champ d’application de la TVA, l’activité d’un musicien jouant sur la voie publique, dès lors qu’il n’existe aucun rapport juridique entre celle-ci et le passant, qu’il n’y a pas de stipulation d’un prix et qu’il n’existe aucun lien nécessaire entre la prestation musicale et le versement auxquels l’activité donne lieu (CJCE, aff. C-16/93, 3 mars 1994, Tolsma).

L’instruction fiscale du 22 septembre 1994 ajoute aussi que l’existence d’une relation entre le prix et le service fourni est indéniable lorsque « le prix est fixé dans le cadre de relations contractuelles définies par un contrat proprement dit (barème, statuts d’une association,…) ».

Par ailleurs, le fait que le prix ne correspond pas à la valeur économique du bien livré ou du service fourni n’a pas d’importance sur l’existence de cette relation. Autrement dit, il n’est pas nécessaire que le prix soit proportionnel à la valeur du service ou du bien pour établir l’existence d’une relation entre le prix et le service fourni.

L’existence d’une relation entre la somme versée par le bénéficiaire et l’avantage direct n’est pas incompatible avec le fait que le prix prenne la forme d’un rabais, ne soit pas payé par le bénéficiaire mais par un tiers ou soit acquitté sous forme d’abonnement.

[1] BOI-TVA-BASE-10-10-40-20120912

[2] CE, 6 juillet 1990, n° 88-224, CODIAC

[3] CE, 6 juillet 1990, n°88-224, Section, Codiac, RJF 8-9/90-989.

L’équilibre des budgets primitifs est codifié à l’article L.1612-4 du code général des collectivités. Outre l’obligation d’un équilibre section par section (équilibre dépenses/recettes de la section de fonctionnement et dépense/recettes de la section d’investissement), l’équilibre doit être voté en équilibre dit réel, c’est-à-dire respectant la contrainte légale de couverture du remboursement du capital de la dette par des recettes propres de la collectivité.

Article L.1612-4 CGCT :

« Le budget de la collectivité territoriale est en équilibre réel lorsque la section de fonctionnement et la section d’investissement sont respectivement votées en équilibre, les recettes et les dépenses ayant été évaluées de façon sincère, et lorsque le prélèvement sur les recettes de la section de fonctionnement au profit de la section d’investissement, ajouté aux recettes propres de cette section, à l’exclusion du produit des emprunts, et éventuellement aux dotations des comptes d’amortissements et de provisions, fournit des ressources suffisantes pour couvrir le remboursement en capital des annuités d’emprunt à échoir au cours de l’exercice. »

Le virement à la section d’investissement (solde recettes – dépenses de fonctionnement) doit donc être positif et suffisant pour couvrir, avec les recettes propres d’investissement (FCTVA, dotations aux amortissements, taxe locale d’équipements, produits de cessions d’immobilisations, dons et legs non affectés) le remboursement de la dette.

Virement minimal à la section d’investissement =

Remboursement en capital de la dette

– dotations compte 10 (dont FCTVA, taxe locale d’équipement)

– Dotations aux amortissements et provisions (compte 28)

– produits de cessions d’immobilisations

– dons et legs

Les résultats reportés sont pris en compte dans cet équilibre s’ils sont repris dès le budget primitif.

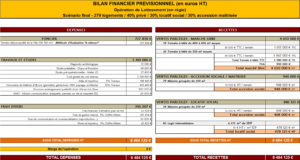

1) Le bilan financier d’une opération d’aménagement de zone

Quand une collectivité décide d’aménager des terrains privés (en régie ou en passant par un opérateur privé), en vue d’accueillir de nouvelles entreprises et/ou de nouveaux habitants, elle doit avant toute chose établir un bilan financier prévisionnel de cette opération. Ce bilan doit recenser l’ensemble des dépenses (acquisition de terrains, travaux de VRD, études, maîtrise d’œuvre, etc.) et l’ensemble des recettes (vente de terrains essentiellement), qui sont prévue jusqu’à la réalisation complète de l’opération (vente des derniers terrains et clôture du budget annexe).

En théorie, le montant total des dépenses permettra de déterminer le prix de revient de l’opération, qui sera ensuite utilisé pour fixer les prix de vente des différents lots. Les prix de revient au m² et les prix de vente au m² des différents lots doivent globalement se rejoindre, car la collectivité, notamment si elle aménage les terrains en régie, n’a pas vocation à réaliser une plus-value importante sur l’opération. En sens inverse, il n’est pas admis de fixer un prix de vente sensiblement inférieur au prix de revient, sinon l’opération serait déficitaire et couverte par une subvention du budget principal, ce qui pourrait être assimilé à une libéralité (principe proscrit dans les domaines d’activités concurrentiels)[1].

Une des dépenses difficiles à évaluer est le coût du foncier à aménager, dans le cas où la collectivité n’a pas à acquérir ce foncier, car elle le possède déjà. Le fait de posséder historiquement les terrains à aménager ne dispense pas la collectivité de valoriser un coût foncier pour l’opération (sinon le prix de revient total serait artificiellement diminué). En matière d’évaluation des prix des terrains constructibles, deux grandes méthodes sont appliquées :

- soit on procède par comparaison des prix, pour des terrains de même type et de même secteur géographique (méthode appliquée par France Domaine, dont l’évaluation pourra d’ailleurs servir d’étalon) ;

- soit on procède par la méthode de « compte à rebours » : on fixe dans un premier temps les prix de vente des terrains (en fonction par exemple des prix de marché constatés dans le secteur), puis on soustrait à ces recettes totales le montant de toutes les autres dépenses : la différence donne le prix que serait prêt à verser la collectivité pour « racheter » ses propres terrains, sans porter atteinte à l’équilibre économique de l’opération.

Signalons que cette valorisation de terrains déjà acquis par la collectivité constituera une dépense réelle pour le budget annexe de la zone concernée, et une recette réelle pour le budget principal (cession des terrains du budget principal au budget annexe).

[1] le budget principal peut cependant verser une subvention au budget annexe de l’opération pour diminuer le prix de vente des terrains, si une délibération justifie cette participation par des raisons objectives : intérêt général, carence de l’offre foncière entravant le développement local, contreparties apportées à la collectivité, etc. (cf. arrêt du Conseil d’Etat du 3 novembre 1997 : Commune de Fougerolles).

Signalons également que les frais financiers sont estimés dans le bilan financier, comme les autres dépenses, mais font ensuite l’objet d’un réajustement de leurs montants par la suite, quand un plan de financement est réalisé (cf. explications sur le plan de financement, ci-après).

Exemple de bilan financier ZAE

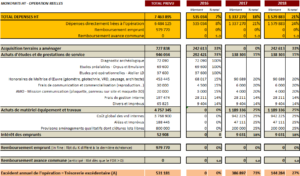

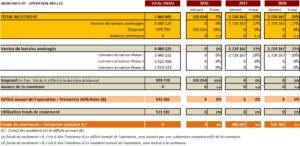

2) Le plan de financement d’une opération d’aménagement de zone

Le bilan financier prévisionnel doit en théorie être équilibré : total dépenses = total recettes. Cependant ce bilan financier est globalisé, il ne tient pas compte de la répartition des dépenses et des recettes dans le temps. Or, un décalage des dépenses et recettes est très fréquent dans toutes les opérations d’aménagement de zone : au début du cycle de production, la collectivité supporte les dépenses liées à la production de terrains aménagés (ces dépenses étant répercutées dans le coût du bien et intégrées au prix de vente). L’opération ne sera théoriquement équilibrée qu’à la fin de cycle de production, c’est-à-dire quand l’ensemble des terrains aura été vendu.

Ainsi, dans un premier temps, le budget supporte un déficit, dans un second temps un excédent pour parvenir à l’équilibre final. Dans l’attente de la commercialisation des lots, le besoin de financement du début du cycle est financé par une avance remboursable du budget principal et/ou par emprunt.

En conséquence, la réalisation d’un plan de financement est une étape indispensable pour bien appréhender l’équilibre économique pluriannuel de l’opération de lotissement, c’est-à-dire les charges et les recettes qu’elle va générer chaque année. Ainsi, la collectivité qui gère en régie l’aménagement des terrains et leurs ventes futures pourra disposer d’un outil de pilotage financier pour anticiper les différentes contraintes et opportunités budgétaires, sur toute la durée prévisionnelle de l’opération.

Concrètement, cela permettra à la collectivité de préparer son budget en identifiant ses besoins de financement et sa trésorerie annuelle disponible : il lui sera ainsi plus facile de recourir au mode de financement optimal : recours à un emprunt in fine, ligne de trésorerie, avance remboursable du budget principal, etc.

Ce travail de répartition annuelle des dépenses et recettes totales nécessitera d’évaluer le rythme prévisionnel de commercialisation des différents lots…et donc d’évaluer le rythme de réalisation des différentes phases de travaux d’aménagement.

La note de conjoncture de La Banque Postale Collectivités Locales pour 2015 et les années suivantes est parue. Il en ressort que l’épargne brute des collectivités (ou capacité d’autofinancement CAF) reculerait de près de 5% en 2015, un niveau sans précédent. L’évolution des dépenses de fonctionnement ralentirait pour atteindre +1,8% en 2015, alors que l’évolution des dépenses de fonctionnement a été en moyenne entre 2011 et 2014 de +2,9%, mais la croissance des recettes de fonctionnement n’est plus là.

En cause, la baisse des dotations absorbe la quasi totalité de la croissance des autres recettes de fonctionnement. Dès lors, les recettes de fonctionnement ne progresseraient dans leur ensemble que de +0,6%, un niveau inférieur à celui des dépenses, et qui explique la chute e la capacité d’autofinancement des collectivités.

La réduction des marges de manœuvre des collectivités locales conduit à des arbitrages quand aux politiques à mener et aux investissements à effectuer. Le recul des investissements constaté en 2014, avec -8,8%, se poursuivrait en 2015 avec -6,6%, soit -8 milliards d’euros en 2 ans.

Télécharger la note de conjoncture 2015 des finances locales

Elle se réalise en trois phases :

- la réalisation de scénarios prospectifs,

- le test de l’équilibre financier prospectif pour chacun des scénarios et les conditions du retour à l’équilibre,

- leur analyse.

Une simulation financière prospective se définit par les hypothèses et les contraintes qui sont posées.

Les hypothèses peuvent être de plusieurs ordres : évolution des bases d’imposition, réalisation ou non d’un équipement, évolution des charges de fonctionnement, évolution des taux d’intérêts,…

Suite à l’application des hypothèses, la situation financière prospective évolue. Le cas échéant, il convient de « jouer » sur les différents leviers d’actions à la disposition de la Commune ou de la Communauté pour rétablir l’équilibre financier prospectif, tout en respectant un certain nombre de contraintes. Les contraintes posées dans un scénario constituent un paramètre supplémentaire que celui-ci doit respecter. Elles peuvent être l’absence de recours à l’augmentation de la pression fiscale, la réalisation d’un équipement et donc un niveau d’investissement minimal, une évolution minimale des charges de personnel,…

Une fois les hypothèses et/ou les contraintes d’un scénario définies, se déroule alors le test de l’équilibre financier prospectif, qui permet d’observer les conséquences financières et budgétaires des hypothèses et des contraintes posées dans le scénario. Le premier scenario sera celui de la reconduction des tendances passées, ou scénario “au fil de l’eau“. Il permet de constater l’évolution « naturelle » du budget, et sert de simulation de base, afin de pouvoir comparer l’intérêt des autres scenarii par rapport à ce scenario.

En fonction des résultats, dans un ou plusieurs autres scenarii, les conditions du retour à l’équilibre seront définies, en actionnant les différents leviers d’actions à disposition de la Commune : levier fiscal, niveau d’investissement maximal, évolution maximale des charges de fonctionnement, ratio de délai de désendettement maximal,…

Un troisième groupe de scénarios pourra être réalisé pour « pousser » le budget dans ses retranchements : il s’agira de tester la capacité d’investissement maximale de la collectivité sur la période étudiée, de tenir compte du Plan Pluriannuel d’Investissement (PPI) et de ses différentes alternatives, ou de tester une augmentation des charges de fonctionnement.

Enfin, un quatrième groupe de scénarios pourra être réalisé en fonction des demandes spécifiques de la collectivité ou des élus, ou en fonction du contexte spécifique (par exemple, possibilité de mise en place d’un PRU, ou de transferts d’une compétence ).

Au total, pour chaque analyse financière prospective, un minimum de deux scenarii doit donc être réalisé : le scenario “au fil de l’eau”, permettant d’étudier la tendance naturelle du budget si aucune mesure corrective n’est prise, et un ou des scenarii de redressement.

L’équipe Collectivités locales de La Banque Postale a réalisé une note de conjoncture 2015, publiée en mai 2015.

Il en ressort que pour l’exercice 2015, l’évolution moyenne des recettes de fonctionnement des collectivités serait de +0,5%, soit une quasi-stabilisation. La réduction drastique des dotations de l’Etat anéantirait la progression des autres recettes notamment fiscales. En effet, les collectivités ont en moyenne augmenté leurs taux d’imposition de 1,6%, un niveau assez comparable aux deuxièmes années de mandat dans les cycles électoraux.

Par contre, phénomène récent, pour la deuxième année consécutive, les dépenses des collectivités locales seraient en repli en 2015 de -0,4%. En particulier, les dépenses d’investissements accuseraient un repli de -7,3% en 2015 après -8,6% en 2014. L’évolution des dépenses de fonctionnement serait elle fortement contenue à +1,7% en 2015 après +2,3% en 2014.

La capacité d’autofinancement (ou épargne brute, correspondant au solde des recettes réelles de fonctionnement sur les charges réelles de fonctionnement) serait en réduction de -5,4%.

Or 2015 n’est que la deuxième année de réduction des dotations de l’Etat aux collectivités. Celle-ci seront réduites à même hauteur (3,67 milliards d’euros) en 2016 et 2017.

[boite_telechargement]Accéder à la note de conjoncture 2015 de La Banque Postale

[/boite_telechargement]

Les audits financiers de début de mandat (lire aussi ici) menés par le cabinet EXFILO (9 achevés à ce jour depuis début juin) ont permis de réaliser des analyses financières des collectivités, du point de vue du bilan et des projections d’évolution à moyen terme.

Plusieurs tendances communes s’en dégagent.

Tout d’abord, les analyses financières prospectives de collectivités conduisent toutes à une dégradation sensible des marges de manoeuvre financière à 3 ans (2017). En effet, compte tenu des annonces sur l’amplification de la réduction de la dotation globale de fonctionnement (DGF), c’est à dire des réductions des recettes de fonctionnement de l’ordre de 6% pour les communes à 9% pour les intercommunalités, l’épargne nette (l’indicateur de solvabilité des collectivités locales) se dégrade systématiquement et fortement.

Dans ces conditions, les perspectives d’investissement à court terme (période 2014-2017) atteignent un plus bas. La relance de l’investissement public local sera compliquée, d’autant plus qu’à la réduction des dotations s’ajoute un sentiment puissant de « ras-le-bol fiscal » et donc de difficulté à utiliser le levier fiscal pour financer des projets.

D’autre part, ce changement « soudain » des perspectives d’évolution des recettes des collectivités, met à mal les financements des projets engagés voire achevés. En effet, de nombreuses collectivités se sont engagées dans des projets importants, notamment à la faveur de la fin d’un cycle électoral, et les emprunts commencent à être remboursés en 2014. Toutefois, entre la réduction des dotations, la réduction des subventions des conseils généraux, les moindres perspectives d’évolution des produits fiscaux, la capacité de remboursement des collectivités a pu sensiblement se dégrader.

Les élus 2014 entrent dans une période de gestion de la pénurie de ressources, qui devra être compensée, au moins partiellement, par la recherche d’économies et par la réduction des projets d’investissements.

Nous lançons un cycle de billets sur le thème de la recherche de marges de manoeuvres. Il s’agit d’exposer quelques pistes qui, à tort ou à raison, sont mise en avant pour gagner des marges de manoeuvre.

Le premier de ces billets concerne les amortissements : Une collectivité ou un établissement public de coopération intercommunale (EPCI) peut-il gagner des marges de manoeuvre sur son fonctionnement en allongeant la durée d’amortissement qu’il pratique ?

S’il est possible de modifier la durée d’amortissement des biens et équipements d’une collectivité par délibération de l’organe délibérant, la règle est que tout plan d’amortissement commencé doit être poursuivi jusqu’à son terme, c’est à dire jusqu’à la cession du bien, sa destruction, la mise à disposition à un tiers. Ainsi, l’article R2321-1 du code général des collectivités territoriales (CGCT) stipule que « le plan d’amortissement ne peut être modifié qu’en cas de changement significatif dans les conditions d’utilisation du bien« .

Donc les modifications de la durée d’amortissement ne s’appliqueront qu’aux équipements futurs. La possibilité de modifier la durée d’amortissement est très restreinte et exceptionnelle.

Ainsi, allonger la durée d’amortissement permettra d’éviter une trop forte augmentation pour les prochaines années des amortissements si la collectivité a investit dans un équipement, mais elle n’a pas d’effet rétroactif et ne permet pas de réduire la charge d’amortissement existante.

Pour mémoire, les amortissements sont une pratique comptable obligatoire pour les communes et établissements publics de plus de 3500 habitants, ainsi que pour les budgets gérés en SPIC (service public industriel ou commercial) quelque soit la taille de la collectivité.

En direct du blog

Actualisation de la répartition des délégués communautaires avant les prochaines élections8 janvier 2025 - 11 h 42 min

Actualisation de la répartition des délégués communautaires avant les prochaines élections8 janvier 2025 - 11 h 42 min Revalorisation des bases d’imposition 2025 : +1,71%1 décembre 2024 - 23 h 12 min

Revalorisation des bases d’imposition 2025 : +1,71%1 décembre 2024 - 23 h 12 min

@EXFILO

Informations

Exfilo Paris

19 Avenue d'Italie, 75013 Paris

01.83.62.86.35

Exfilo Toulouse

45 chemin de Nicol

31200 Toulouse

05.34.30.70.45