Le transfert de charges communales aux EPCI : comment éviter les déséquilibres budgétaires.

Cet article fait suite à celui sur la problématique des évaluations des transferts de charges et des déséquilibres budgétaires (lien).

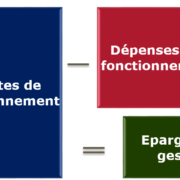

En résumé, nous avons vu que :

- Le coût de fonctionnement ne pose en général pas de difficultés particulières, en termes d’évaluation ou de neutralisation

- Il n’en va pas de même pour le coût d’investissement. Son évaluation et surtout sa neutralisation pose souvent problème, nuisant ainsi au principe d’équité et de neutralité du transfert de compétence : les budgets des communes ou de l’EPCI peuvent s’en trouver déséquilibrés, après transfert.

- L’évaluation du coût d’investissement d’une compétence revient donc à calculer le coût d’amortissement annuel de l’ensemble des biens rattachés à la compétence, c’est-à-dire le coût d’acquisition ou de réalisation du bien, divisée par sa durée probable de vie.

- L’évaluation du coût d’investissement est donc celui de la charge d’amortissement. Et lorsqu’une commune transfère des biens non amortissables (parce qu’affecté à des services publics administratifs par exemple), le mécanisme de l’évaluation régi par l’article 1609 nonies C du CGI la pénalise : elle doit alors constater une retenue pour une charge qu’elle n’avais pas dans son budget (l’amortissement du bien non transféré). Le principe de neutralité budgétaire est rompu.

La problématique de la retenue pour les biens non amortissables

Il faut bien voir que ce n’est pas l’évaluation du coût d’investissement qui pose le plus de problème mais la neutralisation de ce coût dans les AC, notamment pour les biens non amortis comptablement par les communes.

En effet si une commune n’amortissait pas dans son budget le bien transféré (au compte 68), cela signifie qu’elle ne mobilisait pas de ressources budgétaires pour couvrir cette charge d’amortissement, au moment du transfert. Or, la retenue sur l’AC de la commune au titre du coût d’investissement revient à lui demander de transférer à l’EPCI des ressources, afin de couvrir la charge d’amortissement du bien. Si ce principe apparaît juste dans le temps (c’est l’EPCI qui devra renouveler le bien, il faut donc lui transférer les moyens budgétaires de le faire), cela peut poser des problèmes de déséquilibre budgétaire à la commune, au moment du transfert.

Certes, on pourra argumenter que la commune possède la capacité budgétaire de financer cette charge d’amortissement, du moins une charge équivalente :

- Si elle a financé la réalisation initiale du bien par autofinancement, c’est qu’elle a structurellement une capacité budgétaire qui lui permet de le faire, et de renouveler dans le temps le bien en mobilisant ses ressources propres (épargne brute annuelle importante ou abondement régulier de son fonds de roulement avec des excédents dégagés chaque année, afin de disposer des sommes nécessaires pour renouveler le bien par autofinancement, le moment venu).

- si elle a financé la réalisation initiale du bien par emprunt, la commune doit rembourser chaque année l’annuité de dette correspondante, ce qui correspond à un amortissement (financier et pas comptable, mais le principe est le même, la seule différence portant en général sur la durée d’amortissement[1]). Le transfert du bien emportera le transfert à l’EPCI de l’emprunt rattaché : la commune n’aura plus à supporter la charge d’annuité correspondante. Son budget pourra donc supporter en lieu et place de cette charge d’amortissement financier l’équivalent d’une charge d’amortissement comptable.

Mais il faut bien voir que les biens concernés, ceux non amortis,[2] ont en général une durée de vie relativement longue, équivalente ou supérieure à 20 ans. Une fois que ce type de bien est réalisé, la problématique de son renouvellement n’est pas anticipée dans les budgets votés ultérieurement. Même dans le cas d’un bien financé par emprunt, la durée de remboursement de la dette est en général de 15 ans. Si le bien a une durée de vie estimée à 30 ans, cela signifie qu’entre la 15ème année et la 30ème année, la commune n’a plus à supporter dans son budget le remboursement de l’annuité de dette. Dans ces cas de figure, les communes, surtout si elles se sont de petite taille ou disposant de marges budgétaires réduites, ne vont pas provisionner ou prévoir dans leur budget une charge d’amortissement liée au renouvellement futur du bien. Or, au moment du transfert d’une compétence, il va être demandé à la commune (via la retenue sur son AC liée au coût d’investissement transféré) une participation budgétaire couvrant la charge d’amortissement du bien, et ce dès la première année du transfert.

D’un principe en théorie juste et équitable (donner à l’EPCI les moyens de renouveler les bien réalisés et transférés par les communes), nait souvent un sentiment de forte incompréhension de la part de certaines communes, voire d’injustice, avec l’impression de payer deux fois pour le même bien.

Pour autant, ne pas retenir sur les AC des communes un montant équivalent au coût de renouvellement du bien pénalisera forcément l’EPCI à terme, et in fine les contribuables du territoire : l’EPCI n’aura pas les moyens budgétaires de renouveler des biens qu’il n’a pas réalisés, et cela se traduira inévitablement par une hausse de la pression fiscale sur le territoire. Les contribuables paieront plus chers demain un stock d’équipement inchangé dans le temps (quantitativement ou qualitativement) : ce n’est bien entendu ni juste ni acceptable.

Un vrai dilemme d’équité et d’équilibre budgétaire se pose ainsi entre les communes et l’EPCI dans le cadre des transferts d’équipements. Comment le résoudre ?

A notre avis il existe deux principales mesures pouvant être mises en œuvre :

- Prendre en compte une durée de vie du bien concerné correspondant à la réalité du contexte local, plutôt qu’une durée théorique. Si l’on reprend l’exemple de la voirie, on peut tout à fait imaginer d’imputer une durée de 40 ans à une voirie (contre une durée usuelle de 20 à 25 ans), si elle est peu fréquentée et ne nécessite que des petits travaux d’entretien et de remise en état pendant toute cette durée de vie. Et si l’on reprend l’exemple du bâtiment, il faut envisager le cas où des travaux d’entretien lourd et de remise en conformité peuvent prolonger la durée d’utilisation du bâtiment de façon importante, pour un coût beaucoup moins élevé qu’un renouvellement à neuf du bâtiment. On aurait alors un calcul du coût de renouvellement du bien égal à son coût de réalisation initiale divisée par sa durée de vie totale après travaux, auquel on ajoute le coût d’amortissement des travaux.

- Appliquer un coût d’amortissement progressif plutôt que linéaire : au lieu de calculer un coût d’amortissement linéaire (coût annuel fixe dans le temps), on pourrait envisager une montée en charge progressive de ce coût, amenant à retenir sur les AC de la commune un montant relativement faible les premières années de transfert, puis qui augmenterait ensuite jusqu’à la fin de durée de vie estimée du bien (le montant total retenu sur toute la durée de vie serait équivalent à celui retenu dans le cadre de l’amortissement linéaire). Ce dispositif dérogatoire nécessitera de mettre en place des « AC « libres » (V 1°bis du de l’article 1609 nonies C du CGI), après accord des communes intéressées et de l’EPCI.

En conclusion, le transfert des équipements soumis à des cycles d’investissement long nécessitent de mettre en œuvre des méthodes d’évaluation et de neutralisation des coûts adaptés aux contexte local et aux contraintes budgétaires des collectivités concernés. Des solutions existent pour préserver la capacité d’investissement des communes sur les compétences non transférées, sans pour autant pénaliser l’EPCI, et in fine les contribuables du territoire : elles demandent cependant un travail d’analyse poussé et surtout beaucoup de pédagogie sur les enjeux et conséquences des choix qui seront arrêtés.

[1] La durée d’amortissement comptable d’un équipement lourd (de type bâtiment ou réseau) peut être supérieure à 25 ans, alors que l’amortissement financier de l’emprunt ayant servi à le financer s’étale habituellement sur une durée de 15 ans.

[2] Les principaux types de biens qui ne sont pas obligatoirement à amortir sont les bâtiments et équipements non productifs de revenus, ainsi que les réseaux de voirie et d’éclairage public.